Investimento não é só para especialistas, há tipos de investimento para todos os perfis, desde aquele que arrisca até aquele só costuma aplicar na poupança.

Aliás, poupança não é mais considerado um investimento, e sim uma forma de guardar dinheiro. Pela baixa rentabilidade – que, às vezes, é inferior à inflação, não é mais uma forma benéfica para aplicar o dinheiro.

Para não perder dinheiro, é importante conhecer as opções que existem no mercado, os riscos, tendências, escolher uma boa corretora. Antes de começar investir, é importante buscar conhecimentos básicos para não correr muitos riscos e ter altos gastos.

A ideia deste post não é trazer mais complexidade para o tema, mas esclarecer alguns pontos importantes sobre investimento, ampliando sua busca pela melhor opção de acordo com seu perfil.

Acompanhe!

O que é investimento?

Investimento financeiro refere-se a aplicação de capital cujo intuito é ter uma remuneração como benefício da transação. Ou seja, se você aplicou R$ 500,00 em algum fundo e, depois de 1 ano, seu dinheiro dobrou, foi para R$ 1.000,00, isso é investimento.

O investidor abstém do uso do dinheiro de forma imediata com único objetivo de “fazer o dinheiro trabalhar”, entretanto, o retorno nem sempre é algo certo.

A taxa de lucro deve ser superior aos custos, o que nem sempre é uma garantia.

Alguns investimentos mais arriscados podem fazer com que você perca dinheiro, é por isso que, quanto mais conhecimento melhor será a escolha dos produtos financeiros.

O que você precisa saber antes de investir:

- Riscos: Qual o grau de risco que está disposto a correr?

- Taxas: Taxa de administração, taxa de corretagem e taxa de carregamento. Verifique quais taxas estão inseridas no produto financeiro

- Diversificação: “Não coloque todos os ovos na mesma cesta”, escolha investimentos de tipos e modalidades diferentes. Se algum não estiver indo tão bem, outro pode estar. O capital fica protegido das oscilações do mercado.

- Cenário econômico: Acompanhar o mercado, a economia e as oscilações que possam implicar no cenário e não tornar favorável determinado investimento.

- Liquidez: Quando você quer retirar o dinheiro? Existem fundos de investimento que comprometem o capital por anos, e outros que possibilitam a retirada diariamente.

Investimentos possuem custos e riscos e, às vezes, podem resultar em perdas financeiras. Logo, é imprescindível ter um conhecimento profundo sobre o assunto antes de tomar uma decisão.

Tipos de investimento

A primeira coisa que precisa saber é que existem 2 categorias de investimento: a renda fixa e a renda variável.

Renda fixa

Refere-se ao investimento cuja rentabilidade é conhecida ou prevista, as regras de remuneração são apresentadas antes mesmo de realizar a operação. Dessa forma, proporcionam rendimentos mais estáveis e seguros.

O investimento em renda fixa funciona como um empréstimo ao emissor, seja para o governo diretamente ou para projetos, como: setor imobiliário e agronegócio.

Renda variável refere-se ao investimento cuja rentabilidade não é conhecida, não há certezas sobre os ganhos. Dessa forma, proporcionam rendimentos imprevisíveis e inseguros.

Quem compra ação de uma empresa não tem garantia de bons resultados e crescimento, é impossível saber de antemão.

Tipos de investimento em renda fixa

Conheça os principais tipos de investimento em renda fixa disponíveis no mercado financeiro:

Tesouro direto

São títulos públicos que funcionam como um empréstimo ao Governo, é um dos mais seguros.

São acessíveis, à partir de R$ 30,00 já pode investir. Sofre tributação do IR no momento do resgate ou no vencimento do título.

Certificado de Depósito Bancário (CDB)

São títulos emitidos por bancos que captam recursos a fim de financiar suas operações de empréstimo.

É possível encontrar CDBs com um valor mínimo pequeno, a partir de R$ 500. Sofre tributação do IR no momento do resgate ou no vencimento do título.

Letra de Crédito Imobiliário e Letra de Crédito do Agronegócio (LCI e LCA)

São títulos emitidos por instituições financeira, o investimento refere-se ao financiamento dessas atividades específicas.

Para o investidor, não há diferença entre investir em LCI ou LCA, o que muda é o foco do investimento, seja para o setor imobiliário ou para os participantes da cadeia de agronegócio.

São considerados de baixo risco e não sofrem tributação do IR.

Certificados de Recebíveis Imobiliários ou Agrícolas (CRI e CRA)

São títulos emitidos por instituições não-financeiras, cujo intuito também é financiar atividades imobiliários e agrícolas. A diferença de LCI e LCA para CRI e CRA refere-se às operações.

CRI e CRA são emitidos por companhias que transformam dívidas, como empréstimos e financiamentos, em papéis negociáveis no mercado de capitais.

Não são garantidos pelo FGC.

Debêntures

São títulos emitidos por empresas. É uma forma de captação de recursos para financiar os projetos.

Este tipo de investimento não possui proteção do FGC (Fundo Garantidor de Crédito), ou seja, em caso de falência não haverá garantia de quitação do valor devido aos investidores.

Debênture é o tipo de renda fixa mais arriscada, pois a organização pode não pagar o investimento em dia e ainda poderá declarar falência.

Existem dois tipos de debêntures, a simples e a permutável. Sendo que a primeira não pode ser transformada em ações, enquanto a outra o investidor pode se tornar sócio.

Letra de câmbio (LC)

São títulos emitidos por instituições financeiras. Possui um aporte inicial alto, em torno de R$ 30.000,00.

Possui baixo risco e um bom rendimento, porém, sua liquidez é baixa.

Tipos de investimento em renda variável

Renda variável é uma forma de investimento que não é possível saber antecipadamente qual será os ganhos. Veja abaixo os principais tipos que existem no mercado:

Ações

As ações são uma forma que as empresas, S/A de capital aberto, têm de obter mais recursos.

Você, investidor, deve-se atentar a pelo menos 3 fatores: valor, saúde da empresa e o mercado (conjuntura econômica, segmento, política), para que você não realize ações beneficentes e somente patrocine a empresa.

O pagamento de dividendos está condicionado ao desempenho financeiro das empresas, logo, há um grande risco envolvido neste tipo de operação.

Quem compra ações passa a ser sócio da empresa, mesmo que em uma parcela bem pequena.

Fundos imobiliários (FIIs)

Os fundos imobiliários constituem de cotas, onde o investidor detém o direito de receber parte do rendimento, proveniente das receitas dos ativos pertencentes ao fundo, é como se fosse um “aluguel”.

Os imóveis podem ser:

- Shopping centers;

- Hotéis;

- Edifícios comerciais;

- Universidades;

- Hospitais;

- Condomínios residenciais

Fundos de investimento

Os recursos investidos são captados por uma associação de pessoas, que se reúnem e aplicam em conjunto no mercado financeiro.

O valor arrecadado pode ser direcionado a vários tipos de investimento

Câmbio

Investir em câmbio é investir em ativos vinculados a moedas estrangeiras, onde a valorização da moeda é uma oportunidade de ganhos.

As operações de câmbio são realizadas diretamente entre os compradores e vendedores.

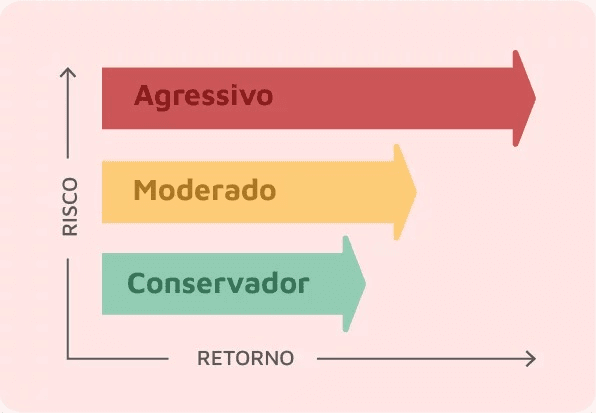

Opções de investimento por nível de risco

Baixo risco

- Tesouro direto;

- CDB e LC;

- LCI e LCA;

- Títulos públicos

Médio risco

- CRI e CRA;

- Debêntures;

- Letra financeira;

Alto risco

- Ações;

- BDR;

- Previdência privada;

- Mini-índice;

- Fundos de investimento;

- Fundos imobiliários;

- Opções;

- ETF;

- COE;

- Ofertas públicas;

- Contrato de dólar;

- Contrato de índice;

- Minidólar;

- Alavancagem Bovespa

Investimento para empresas

Assim como no caso da pessoa física, é interessante que as empresas também realizem investimentos.

Mesmo a empresa que não tenha um saldo muito alto, há opções de liquidez diária e de baixo risco que valem a pena aplicar. O capital de giro e o 13º dos colaboradores, por exemplo, são recursos que podem ser investidos, não precisa ficar parado na conta corrente até ser utilizado.

A empresa pode ter investimentos de curto prazo, e a outra parcela a longo prazo.

Porém, suas opções são mais restritas do que as da pessoa física, e a tributação também possui diferenças. CDB e fundos de investimento seguem a mesma regra.

Opções disponíveis

- CDB;

- Fundos de investimentos;

- LCA;

- LCI;

- Ações

Documentos necessários

- DRE;

- Balanço patrimonial;

- Última alteração contratual;

- Declaração de faturamento dos últimos 12 meses.

O primeiro passo para realizar um investimento é ter em mãos um bom planejamento.

Conheça o sistema da H4money e realize o controle financeiro de forma simples e prática!

Assim, ficará mais fácil identificar os recursos que estão disponíveis para aplicação financeira.

Quer saber qual o seu perfil investidor? Clique aqui e saiba mais!